税务局明确:这两件事年底前务必完成!各位老板,请尽快参照自查!

企业稳岗返还,12月31日截止

5月7日,国家税务总局发布《关于延续实施失业保险援企稳岗政策的通知》。

重点提取:

1、延续实施阶段性降费率政策。阶段性降低失业保险费率至1%的政策延续实施一年,执行期限至2025年12月31日。

2、延续实施失业保险稳岗返还政策,执行期限至2024年12月31日。

3、延续实施技能提升补贴政策。参加失业保险1年以上的企业在职职工或领取失业保险金人员取得技能人员职业资格证书或职业技能等级证书的,可按照:

初级(五级)不超过1000元、中级(四级)不超过1500元、高级(三级)不超过2000元的标准申请技能提升补贴。政策执行期限至2024年12月31日。

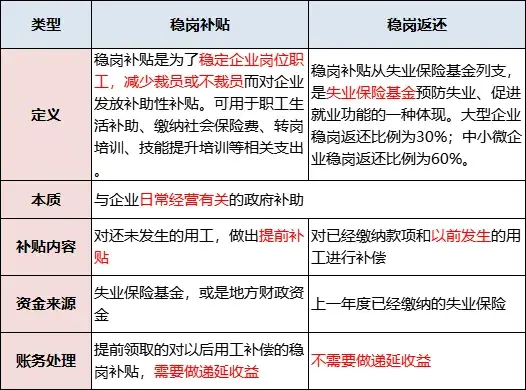

稳岗补贴和稳岗返还,从字面上我们就可以看出这是为稳固工作岗位,而给予企业的一种特殊性质财政补助资金。两者之间主要存在以下异同点:

依据国家税务总局2019年第45号《关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》第七条规定:

纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。

纳税人收到稳岗补贴,一般主要用于员工的生活补助、转岗培训、技能提升等相关支出,并不属于与销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的情形,因此不需要缴纳增值税。

根据企业所得税法规定,以下收入属于不征税收入:

(1)财政拨款;

(2)依法收取并纳入财政管理的行政事业性收费、政府性基金;

(3)国务院规定的其他不征税收入。而对于这些不征税收入来说,还必须符合以下条件,才能够作为“不征税收入”处理:

(1)企业能够提供规定资金专项用途的资金拨付文件;

(2)财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;

(3)企业对该资金以及以该资金发生的支出单独进行核算。

在实务工作中,一般会选择直接纳税申报。一是因为上述条件较为苛刻,核算麻烦;二是选择不征税处理后,其相应的支出也不能扣除,也就是说选择“征税”还是“不征税”处理,对企业影响不大,即意义不大。

根据个人所得税法第四条以及《个人所得税法实施条例》第六条等规定,免征个人所得税的情形主要包括:按照国务院规定发放的政府特殊津贴、院士津贴,以及根据国家有关规定,从企业、事业单位、国家机关、社会组织提留的福利费或者工会经费中支付给个人的生活补助费等。

而企业收到稳岗补贴并支付给员工,不属于免征个人所得税的津贴、补贴,因此应在取得稳岗补贴金额时按“工资薪金”项目缴纳个人所得税。

| 上一篇:西安土地增值税清算|什么情况下征收土地增值税?土地增值税清算需要提供哪些资料? |

| 下一篇:新公司法发布后,还可以0元或平价转让股权吗?最新答复来了~ |